Рост потребительских расходов по отдельным группам товаров и услуг.

Коммерческая недвижимость, анализ рынка рынка аренды коммерческой недвижимости, торговая недвижимость, офисная недвижимость.

Основные выводы

Объем предложения на рынке продажи коммерческой недвижимости Москвы за год значительно снизился при одновременном существенном снижении цен. На рынке аренды коммерческой недвижимости напротив, ставки остались на уровне декабря 2016 года при менее значительном снижении объема предложения.

Объем предложения как на рынке аренды, так и на рынке продажи вырос за год только по торговым помещениям., На рынке аренды снижение ставок наблюдалось только по торговым объектам, а на рынке продажи снижение цен по ним В сравнении с другими видами недвижимости было максимальным.

По отдельным сегментам на рынках аренды и продажи ситуация сложилась следующая:

- Снижение ставок по торговым объектам было менее значительным по сравнению со снижением цен и мало отличалось по объектам как в пределах и так за пределами Садового Кольца. По объектам стрит-ритейл и ставки и цены за пределами центра снизились несущественно, в то время как в центре – гораздо значительнее и, особенно, цены.

- За исключением офисов, сдаваемых в аренду за пределами центра, объем предложения офисных объектов серьезно сократился, однако, если ставки умеренно выросли (более значительно – в центре), то цены – снизились (более существенно – в пределах Садового кольца).

- Общая площадь производственно-складских помещений на рынке аренды значительно снизилась, а ставки незначительно выросли. На рынке продажи средними темпами снизились и объем предложения и цены.

Главный вывод:

Отсутствие роста рынка коммерческой недвижимости, как и прежде, связано с недостаточным уровнем деловой активности строительства новых объектов и крайне скромных макроэкономических показателей. Несмотря на рост инвестиций в коммерческую недвижимость России, в 2017 году на 27% по отношению к 2016 году, отставание объема инвестиций от докризисного уровня 2013 года является более чем двукратным. В таких условиях, рынок аренды чувствует себя более уверенно, чем рынок продажи.

Реализация отложенного спроса на низком офисном рынке в виду низкой деловой активности пока не способна привести к росту цен даже в условиях сокращения объема предложения/. Положение на рынке аренды несколько лучше, однако рост ставок незначителен. Потребительский спрос остается низким как в связи с невысокими доходами населения, так и с преобладанием сберегательной модели поведения. Данные факторы оказывают отрицательное влияние на рынок торговых помещений, в целом, и к затовариванию рынка продаже, в частности.

В 2018 году, году президентских выборов, инвестиционная активность, скорее всего, будет традиционно невысокой. В условиях отсутствия роста инвестиционной и деловой активности, можно предположить, что заметного улучшения на рынке коммерческой недвижимости в течение года не произойдет.

Методика исследования

В качестве объектов для исследования рынка продажи коммерческой недвижимости были отобраны объекты коммерческой недвижимости, выставленные на продажу в открытых источниках, - офисные, производственно-складские помещения (ПСП) и помещения свободного коммерческого назначения (ПСН), а также торговые помещения с общей площадью более 100 кв.м. При этом в целях анализа ценовой динамики используется средневзвешенная цена продажи, которая рассчитана как отношение суммарной стоимости объектов к суммарной площади этих объектов.

В качестве объектов для исследования рынка аренды коммерческой недвижимости были отобраны объекты коммерческой недвижимости, предлагаемые в открытых источниках, - торговые, офисные, производственно-складские помещения (ПСП) с общей площадью более 50 кв.м. В целях анализа ценовой динамики используется средняя арендная ставка, которая рассчитана как среднее арифметическое цен всех объектов, а также суммарная годовая арендная плата(ГАП), которая рассчитана как сумма арендной платы за год.

Аренда

Рынок в целом

Объем предложения

Объем предложения на протяжении 2017 года заметно колебался от месяца к месяце, но в целом можно сказать, что до лета он рос, после чего снижался.

Общее снижение объема предложения по площади за 12 месяцев составило 7%.

В декабре 2017 года на рынке экспонировалось 2 992 объекта общей площадью 1 467 тыс.кв.м.

Ценовые показатели

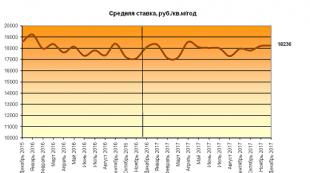

Арендные ставки на протяжении 2017 года так же, как и объем предложения, колебались, но несущественно.

Средняя ставка на рынке аренды с декабря 2016 по декабрь 2017 года выросла на 1% в рублевом и снизилась на 9% в долларовом выражении. В декабре средняя арендная ставка составила 18236 руб./кв.м./год, или 313 $/кв.м./год.

На фоне низкой инфляции (2,5% за 2017 год по данным Росстата) и крайне скромных иных макроэкономических показателей,1-%-ный рост ставки можно оценивать как вполне хороший показатель, характерный для нашей «новой экономической реальности. По сравнению с рынком продажи рынок аренды по всем видам недвижимости в данных условиях чувствует себя существенно лучше.

Сравнительный анализ по сегментам

Объем предложения

Темпы прироста объема предложения по общей площади в 2017году на рынке аренды составили +4% по торговой недвижимости, -5% - по офисной и -13% по производственно-складской недвижимости.

Общая площадь экспонируемых объектов в декабре 2017 года составила: 221 тыс.кв.м. по торговым объектам, 750 тыс.кв.м. – по офисным и 496 тыс.кв.м. – по производственно-складским.

На протяжении 2017 года средняя площадь экспонируемых торговых помещений снизилась на 8%, производственно-складских – на 15%, офисных –на 13%.

Ценовые показатели

Средняя ставка на торговые помещения с декабря 2016 по декабрь 2017 года снизилась на 5% до 30 627 руб./кв.м/год, на офисные – выросла на 3% до 17 129 руб./кв.м/год, на производственно-складские помещения выросла на 2% и составила 6 526 руб./кв.м/год. Судя по снижению арендной ставки, наименьшим спросом, пользовались торговые помещения.

Изменение годовой суммарной арендной платы с декабря 2016 по декабрь 2017 года составило +23% по торговым,-3% - по офисным помещениям и -13% - по производственно-складским помещениям.

После некоторого роста ставок на торговые помещения в 2016 году, когда ставки по офисной недвижимости и помещениям производственно-складского назначения снизились, ситуация поменялась на прямо противоположную. Низкий спрос на торговые помещения, как и на рынке продажи, может быть вызван низкими доходами населения и преобладанием сберегательной модели поведения.

Торговая недвижимость

Объем предложения

Объем предложения торговых помещений по площади в декабре 2017 года в центре снизился на 31%, в то время, как за пределами Садового Кольца вырос на 7%. Изменение по количеству экспонируемых объектов составило-31% и +18% соответственно.

Всего в декабре 2017 года на рынок было выставлено 43 объекта суммарной площадью 10 тыс.кв.м в пределах Садового Кольца и 625 объектов площадью 211тыс.кв.м за его пределами. Общий объем предложения торговых помещений составил 668 объекта общей площадью 221тыс. кв.м со средней площадью одного объекта 331 кв.м.

Ценовые показатели

Средняя ставка по объектам в центре с декабря 2016 по декабрь 2017 года снизилась на 2% до 62 471 руб./кв.м/год, а по объектам за пределами Садового Кольца не изменилась и составила 28 438 руб./кв.м/год. Судя по существенному снижению ставок по объектам в центре уже второй год, спрос на них снижается.

Годовая арендная плата по объектам в пределах Садового Кольца снизилась на 31%, а за пределами Садового Кольца выросла на 34% .

Street-retail

Объем предложения объектов формата street-retail за 12 месяцев по общей площади вырос на 12%, в т.ч. в центре – снизился на 6%, а за пределами вырос на 14% и составил 17 объектов общей площадью 3 тыс.кв.м. в центре и 224 объекта площадью 61 тыс.кв.м. за его пределами.

Cредняя арендная ставка за 12 месяцев сократилась на 9% до 33 948 руб./кв.м./год, при этом в центре снизилась на 16% до 70 361 руб./кв.м./год, а за его пределами - на 4% до 31 184 руб./кв.м./год,.

Ситуация со спросом по street-retail в центре несколько отличается от ситуации по торговым помещениям в целом – тем, что в 2016 году цены на street-retail в центре росли. Тем не менее, в 2017 году снижение цен на такие объекты явно превышает снижение цен на street-retail на периферии.

Офисная недвижимость

Объем предложения

Объем предложений офисов по общей площади с декабря 2016 по декабрь 2017 года уменьшился на 45%в центре и вырос на 1% за его пределами. Изменение количества экспонируемых помещений составило, соответственно, -28% и +16%.

Всего в декабре 2017 года было выставлено 174 объекта в пределах Садового Кольца и 1 612 объекта за его пределами суммарной площадью 57 и 693 тыс. кв. м соответственно. Общий объем предложения офисных помещений в декабре составил 1786 объектов общей площадью 750 тыс. кв.м со средней площадью одного объекта 420 кв. м.

Ценовые показатели

Средняя ставка по офисным объектам за 2017 год в целом выросла на 3% до 17 129 руб./кв.м./год. В пределах Садового кольца средняя ставка выросла на 10% и составила 28 049 руб./кв.м./год, а на периферии на 5% до 15 950 руб./кв.м./год.

Суммарная годовая арендная плата по офисным предложениям в центре уменьшилась на 38%, а за пределами Садового Кольца – выросла на 5%.

Судя по изменению ставок за последние 2 года, спрос на офисные объекты в центре более высок, чем за его пределами.

Компания RRG провела исследование рынка коммерческой недвижимости столичного региона в третьем квартале 2017 года. Информация для исследования получена из более чем 30 специализированных и тематических источников, посвященных рынку коммерческой недвижимости Москвы. Среди источников - электронные базы недвижимости, печатные и электронные СМИ, риелторские агентства и консалтинговые компании.

В качестве объектов для исследования рынка продажи коммерческой недвижимости были отобраны офисные, производственно-складские помещения (ПСП) и помещения свободного коммерческого назначения (ПСН) стоимостью от 36 миллионов рублей, а также торговые помещения стоимостью от 26 миллионов рублей или же помещения общей площадью не менее 100 кв. м.

В качестве объектов для исследования рынка аренды коммерческой недвижимости были отобраны объекты, предлагаемые в открытых источниках - торговые, офисные, производственно-складские помещения (ПСП) общей площадью не менее 50 кв. м.

Объем предложений объектов недвижимости в обоих сегментах – продаже и аренде – снизился.

Продажа

Рынок в целом

Объем предложения

В 3 кв. 2017 года объем предложения снизился на 1% по количеству и на 4% по общей площади. За год, по сравнению c 3 кв. 2016 года, объем предложения снизился на 5% по количеству и снизился на 28% по общей площади.

Всего в 3 квартале на продажу было выставлено 2 164 объекта общей площадью 2 960 тыс.кв.м.

Ценовые показатели

Средневзвешенная цена в 3 кв. 2017 года снизилась на 1% и составила 176 936 руб./кв.м. С учетом того, что курс доллара за квартал вырос на 3%, а за год снизился на 9%, цена в долларовом эквиваленте за квартал выросла на 2%, а за год снизилась на 19% и составила 2 998 $/кв.м. Общая стоимость объектов коммерческой недвижимости за квартал снизилась на 5%, а за год - на 35% и составила 523 млрд. руб.

Снижение цен как в рублях, так и в долларах за год свидетельствует о снижении спроса. При этом снижение объема предложения свободных площадей, уход их с рынка дает надежду на то, что новая точка равновесия на рынке скоро будет найдена.

| Все сегменты | Количество | Общая стоимость, млн. руб. | Общая площадь, тыс. кв.м | Средняя площадь, тыс. кв.м | |

| значение | 2 164 | 523 699 | 2 960 | 1,37 | 176 936 |

| к II кв.2017 | − 1% | − 5% | − 4% | − 3% | − 1% |

| к III кв. 2016 | − 5% | − 35% | − 28% | − 24% | − 10% |

Объем предложения

Объем предложения по общей площади в 3 квартале по сравнению со вторым по торговой недвижимости снизился на 14%, по офисной – на 5%, по производственно-складским помещениям - на 5%, а по помещениям свободного назначения – вырос на 14%.

Объем предложения по общей площади за год по сравнению с 3 кв. 2016 года, по торговой недвижимости снизился на 29%, по офисной – на 35%, по производственно-складским - вырос на 17%, а по помещениям свободного назначения уменьшился на 35%.

В структуре сегментов по площади произошли изменения. Доля офисных объектов составила 59%. Далее идут помещения свободного назначения (21%), производственно-складские (13%) и торговые помещения (7%).

Ценовые показатели

За 3 квартал 2017 года цена по торговой недвижимости выросла на 2% до 245 510 руб./кв.м, по офисной сократилась на 4% и составила 202 521 руб./кв.м, по производственно-складской выросла на 4% и составила 63439 руб./кв.м, а по помещениям свободного назначения - на 5% до 210 068 руб./кв.м.

По сравнению с 3 кварталом 2016 года средневзвешенная цена снизилась на 9% по торговой, на 4% - по офисной, на 17% по производственно-складской недвижимости и выросла на 1% по помещениям свободного назначения.

Единственным сегментом, где в 3 квартале 2017 г. цены снизились, явилась офисная недвижимость, однако рост цены по остальным сегментам был незначительным, а за год цены снизились по всем сегментам кроме производственно-складских помещений.

| Торговые | Количество | Общая стоимость, млн. руб. | Общая площадь, тыс. кв.м | Средняя площадь, тыс. кв.м | Средневзвешенная цена, руб./кв.м |

| значение | 348 | 45 738 | 186 | 0,54 | 245 510 |

| к II кв.2017 | − 15% | − 12% | − 14% | + 1% | + 2% |

| к III кв. 2016 | − 7% | − 35% | − 29% | − 23% | − 9% |

| Офисные | Количество | Общая стоимость, млн. руб. | Общая площадь, тыс. кв.м | Средняя площадь, тыс. кв.м | Средневзвешенная цена, руб./кв.м |

| значение | 1 341 | 347 182 | 1 714 | 1,28 | 202 521 |

| к II кв.2017 | + 4% | − 9% | − 5% | − 9% | − 4% |

| к III кв. 2016 | − 3% | − 38% | − 35% | − 33% | − 4% |

| ПСП | Количество | Общая стоимость, млн. руб. | Общая площадь, тыс. кв.м | Средняя площадь, тыс. кв.м | Средневзвешенная цена, руб./кв.м |

| Значение | 160 | 39 688 | 626 | 3,91 | 63 439 |

| к II кв.2017 | − 18% | − 2% | − 5% | + 16% | + 4% |

| к III кв. 2016 | − 15% | − 3% | + 17% | + 38% | − 17% |

| ПСН | Количество | Общая стоимость, млн. руб. | Общая площадь, тыс. кв.м | Средняя площадь, тыс. кв.м | Средневзвешенная цена, руб./кв.м |

| значение | 315 | 91 091 | 434 | 1,38 | 210 068 |

| к II кв.2017 | + 11% | + 20% | + 14% | + 2% | + 5% |

| к III кв. 2016 | − 4% | − 35% | − 35% | − 32% | + 1% |

Торговая недвижимость

Объем предложения

В 3 квартале экспонировалось 348 торговых объектов общей площадью 186 тыс.кв.м, из них 32 объекта – внутри Садового Кольца и 316 объектов – за его пределами.

За квартал объем предложения торговых объектов в центре по количеству снизился на 9%, по общей площади – не изменился. Объем предложения торговых объектов за пределами центра по количеству снизился на 16% и на 15% по общей площади.

Ценовые показатели

Средневзвешенная цена по торговым объектам в центре за 3 квартал 2017 г. снизилась на 16% и составила 824 912 руб./кв.м, что было обусловлено как окончанием экспонирования во 2 квартале крупного и дешевого объекта на Хоромном пер. (2586 кв.м, 2 200 000 руб./кв.м), так и выходом на рынок дешевых объектов на Раушской наб. (398 кв.м, 282 518 руб./кв.м), Толмачевском пер. (680 кв.м, 262 500 руб./кв.м), Казарменном пер. (720 кв.м, 305 556 руб./кв.м).

Средневзвешенная цена по торговым помещениям за пределами центра выросла на 4% до 219 283 руб./кв.м. Рост цены был связан с выходом на рынок в 3 квартале дорогого торгового объекта на Рязанском пр-те (9 747 кв.м, 359 064 руб./кв.м) .

Несмотря на то, что цены по помещениям в центре за квартал снизились, а за пределами, наоборот, выросли, за год ситуация противоположна, поэтому в среднесрочной перспективе можно говорить о том, что на помещения в центре спрос выше, но до последнего времени такие помещения были несколько переоценены.

| Торговые | Количество | Общая стоимость, млн. руб. | Общая площадь, тыс. кв.м | Средняя площадь, тыс. кв.м | Средневзвешенная цена, руб./кв.м |

| значение | 348 | 45 738 | 186 | 0,54 | 245 510 |

| к II кв.2017 | − 15% | − 12% | − 14% | + 1% | + 2% |

| к III кв. 2016 | − 7% | − 35% | − 29% | − 23% | − 9% |

| Торговые внутри СК | Количество | Общая стоимость, млн. руб. | Общая площадь, тыс. кв.м | Средняя площадь, тыс. кв.м | Средневзвешенная цена, руб./кв.м |

| значение | 32 | 6 655 | 8 | 0,25 | 824 912 |

| к II кв.2017 | − 9% | − 16% | 0% | + 9% | − 16% |

| к III кв. 2016 | − 22% | − 41% | − 48% | − 33% | + 14% |

| Торговые

вне СК | Количество | Общая стоимость, млн. руб. | Общая площадь, тыс. кв.м | Средняя площадь, тыс. кв.м | Средневзвешенная цена, руб./кв.м |

| значение | 316 | 39 083 | 178 | 0,56 | 219 283 |

| к II кв.2017 | − 16% | − 12% | − 15% | + 1% | + 4% |

| к III кв. 2016 | − 5% | − 34% | − 27% | − 24% | − 9% |

Street-retail

Объем предложения

В 3 квартале 2017 г. на продажу было выставлено 107 объектов street-retail общей площадью 29 тыс.кв.м., из них 10 объектов – внутри Садового Кольца и 97 объектов – за его пределами.

Объем предложения по торговым объектам в центре по количеству снизился на 9%, а общей площади - на 10%. Объем предложения по торговым объектам за пределами центра по количеству уменьшился на 14%, а по общей площади – на 20%.

Ценовые показатели

Средневзвешенная цена по объектам street-retail в центре выросла на 8% до 960 183 руб./кв.м, при этом по старым объектам цена снизилась на 10%. Рост цены был обусловлен выходом на рынок дорогого объекта на М.Козихинском пер. (100 кв.м, 1 459 550 руб./кв.м).

За пределами центра средневзвешенная цена выросла на 2% и составила 275 718 руб./кв.м, что произошло за счет роста на 5% цен по объектам, которые экспонируются уже давно.

| Street-retail | Количество | Общая стоимость, млн. руб. | Общая площадь, тыс. м2 | Средняя площадь, тыс. м2 | |

| значение | 107 | 9 934 | 29 | 0,27 | 343 396 |

| к II кв.2017 | − 14% | − 15% | − 19% | − 6% | + 5% |

| к III кв. 2016 | + 1% | − 22% | − 2% | − 3% | − 21% |

| Street-retail внутри СК | Количество | Общая стоимость, млн. руб. | Общая площадь, тыс. м2 | Средняя площадь, тыс. м2 | Средневзвешенная цена, руб./м2 |

| значение | 10 | 2 747 | 3 | 0,29 | 960 183 |

| к II кв.2017 | − 9% | − 3% | − 10% | − 1% | + 8% |

| к III кв. 2016 | − 41% | − 42% | − 38% | + 6% | − 7% |

| Street-retail вне СК | Количество | Общая стоимость, млн. руб. | Общая площадь, тыс. м2 | Средняя площадь, тыс. м2 | Средневзвешенная цена, руб./м2 |

| значение | 97 | 7 188 | 26 | 0,27 | 275 718 |

| к II кв.2017 | − 14% | − 18% | − 20% | − 6% | + 2% |

| к III кв. 2016 | + 9% | − 10% | + 5% | − 4% | − 15% |

Аренда

Рынок в целом

Объем предложения

Объем предложения на рынке аренды в 3 кв. 2017 года снизился на 7% по количеству и на 10% по общей площади. В целом за 4 квартала объем предложения по количеству вырос на 19%, а по общей площади – на 3%.

Всего в 3 квартале экспонировалось 4 452 объекта общей площадью 2 260 тыс. кв.м.

Ценовые показатели

Средняя ставка как за квартал, так и за 4 последних квартала снизилась на 3% и составила 17 969 руб./кв.м/год. С учетом того, что курс доллара за третий квартал вырос на 3%, цена в долларовом выражении за квартал не изменилась и составила до 304 $/кв.м/год. Годовая арендная плата за квартал снизилась на 12% и составила 32,4 млрд. руб.

Снижение средней арендной ставки как в долларах, так и в рублях за год свидетельствует о том, что отрицательные факторы на рынке недвижимости пока преобладают.

| Все сегменты | Количество | Суммарная ГАП, млн. руб. | Общая площадь, тыс. кв.м | Средняя площадь, тыс. кв.м | |

| значение | 4 452 | 32 416 | 2 260 | 0,51 | 17 969 |

| к II кв.2017 | − 7% | − 13% | − 10% | − 3% | − 3% |

| к III кв. 2016 | + 19% | − 0% | + 3% | − 13% | − 3% |

Сравнительный анализ по сегментам

Объем предложения

Объем предложения по общей площади за 3 квартал 2017 года по отношению ко второму снизился на 19% по торговой, на 11% по офисной и на 4% по производственно-складской недвижимости.

Объем предложения по общей площади за год торговой недвижимости уменьшился на 5%, по офисной – на 4%, а производственно-складской недвижимости – вырос на 17%.

Лидером предложения по общей площади остаются офисные помещения, доля которых составила 50%. Далее идут производственно-складские (38%) и торговые помещения (12%).

Ценовые показатели

Средняя арендная ставка за 3 квартал 2017 г. по торговой недвижимости снизилась на 2% и составила 30 808 руб./кв.м/год, по офисной недвижимости - также уменьшилась на 2% до 17 327 руб./кв.м/год, а по производственно-складской – выросла на 2% и составила 6 656 руб./кв.м/год.

По сравнению с 3 кварталом 2016 года изменение ставки аренды составило -3% по торговой, +1% по офисной, а по производственно-складской недвижимости ставка не изменилась.

Изменение ставок как за квартал, так и за год продолжает оставаться незначительным, что характерно для стадии стагнации рынка.

| Торговые | Количество | Суммарная ГАП, млн. руб. | Общая площадь, тыс. кв.м | Средняя площадь, тыс. кв.м | Средняя ставка, руб./кв.м/год |

| значение | 922 | 6 660 | 254 | 0,28 | 30 808 |

| к II кв.2017 | − 10% | − 17% | − 19% | − 10% | − 2% |

| к III кв. 2016 | + 11% | − 3% | − 5% | − 14% | − 3% |

| Офисные | Количество | Суммарная ГАП, млн. руб. | Общая площадь, тыс. кв.м | Средняя площадь, тыс. кв.м | Средняя ставка, руб./кв.м/год |

| значение | 2 633 | 19 984 | 1 090 | 0,41 | 17 327 |

| к II кв.2017 | − 7% | − 14% | − 11% | − 4% | − 2% |

| к III кв. 2016 | + 18% | − 3% | − 4% | − 19% | + 1% |

| ПСП | Количество | Суммарная ГАП, млн. руб. | Общая площадь, тыс. кв.м | Средняя площадь, тыс. кв.м | Средняя ставка, руб./кв.м/год |

| Значение | 897 | 5 772 | 916 | 1,02 | 6 656 |

| к II кв.2017 | − 2% | − 3% | − 4% | − 3% | + 2% |

| к III кв. 2016 | + 31% | + 15% | + 17% | − 11% | 0% |

Торговая недвижимость

Объем предложения

Объем предложения торговой недвижимости в 3 квартале по количеству снизился на 10%, а по общей площади снизился на 19%. Объем предложения за год вырос на 11% по количеству, а по общей площадки уменьшился на 5%.

Всего в 3 квартале экспонировался 922 объекта площадью 254 тыс.кв.м, из них 51 объект - в центре и 871 помещение – за его пределами.

Объем предложения по общей площади в 3 квартале снизился на 18% в центре и на 19% за его пределами.

Ценовые показатели

Средняя ставка аренды по торговым объектам внутри Садового Кольца в 3 кв. 2017 года снизилась на 1% и составила 58 889 руб./кв.м/год.

Средняя ставка аренды по торговым объектам за пределами Садового Кольца не изменилась и составила 29 164 руб./кв.м/год.

Несущественность изменения ставок по торговым объектам свидетельствует о стагнации на рынке в условиях уменьшения объема предложения.

| Торговые внутри СК | Количество | Суммарная ГАП, млн. руб. | Общая площадь, тыс. кв.м | Средняя площадь, тыс. кв.м | Средняя ставка, руб./кв.м/год |

| значение | 51 | 658 | 13 | 0,26 | 58 889 |

| к II кв.2017 | − 30% | − 24% | − 18% | + 17% | − 1% |

| к III кв. 2016 | − 39% | − 29% | − 26% | + 22% | − 3% |

| Торговые

вне СК | Количество | Суммарная ГАП, млн. руб. | Общая площадь, тыс. кв.м | Средняя площадь, тыс. кв.м | Средняя ставка, руб./кв.м/год |

| значение | 871 | 6 001 | 241 | 0,28 | 29 164 |

| к II кв.2017 | − 9% | − 17% | − 19% | − 11% | 0% |

| к III кв. 2016 | + 16% | + 1% | − 3% | − 17% | + 2% |

Street-retail

Объем предложения

Объем предложения объектов формата street-retail в 3 квартале 2017 года снизился на 10% по количеству и на 19% по общей площади. За год объем предложения по количеству вырос на 13%, а по общей площади - на 4%. Всего в 3 квартале экспонировалось 353 объекта площадью 76 тыс.кв.м., из них 17 объект предлагался в центре и 336 объектов – за его пределами.

| Street-retail внутри СК | Количество | Суммарная ГАП, млн. руб. | Общая площадь, тыс. м2 | Средняя площадь, тыс. м2 | Средняя ставка, руб./кв.м/год |

| значение | 17 | 255 | 5 | 0,29 | 67 263 |

| к II кв.2017 | − 32% | − 28% | − 6% | + 38% | − 13% |

| к III кв. 2016 | − 51% | − 38% | − 29% | + 47% | − 3% |

| Street-retail вне СК | Количество | Суммарная ГАП, млн. руб. | Общая площадь, тыс. м2 | Средняя площадь, тыс. м2 | Средняя ставка, руб./кв.м/год |

| значение | 336 | 2 097 | 71 | 0,21 | 33 343 |

| к II кв.2017 | − 9% | − 19% | − 20% | − 12% | − 2% |

| к III кв. 2016 | + 21% | + 9% | + 8% | − 11% | − 3% |

Анализ рынка коммерческой недвижимости города Москвы на конец первого полугодия 2017 года

Данный анализ рынка был подготовлен на основании информации, опубликованной в открытом доступе на сайтах: https://www.cian.ru/ , http://realty.dmir.ru/ , https://rosreestr.ru/ и др.

По данным Росреестра (https://rosreestr.ru/) в первом полугодии 2017 года в Москве было зарегистрировано около 600 договоров купли-продажи объектов коммерческой недвижимости. Самая дорогая сделка была зарегистрирована в марте 2017 года: было реализовано нежилое помещение общей площадью 13 404,6 м² в Даниловском районе Южного административного округа города Москвы, сумма сделки составила 1 700 000 000 рублей / 126 822,14 рубля за квадратный метр. Минимальная сумма зарегистрированной сделки была зафиксирована в феврале 2017 года и составила 275 000 рублей / 8 487,65 рублей за квадратный метр: было реализовано нежилое здание общей площадью 32,4 м² в районе Вешняки Восточного административного округа города Москвы.

Анализ рынка коммерческой недвижимости города Москвы говорит о том, что в столице отсутствует дефицит предложения коммерческих объектов: на рынке представлен весь спектр объектов коммерческой недвижимости различных классов и назначения. На конец первого полугодия 2017 года в городе предложено к реализации более 50 000 объектов офисной, торговой и производственно-складской недвижимости.

Больше всего предлагается к реализации офисных объектов - 72%, на втором месте торговая недвижимость - 21%, далее следует производственно-складская недвижимость - 7%.

По количеству предложений лидирует Центральный административный округ (ЦАО), на втором месте Южный и Северный административные округа (ЮАО и САО), на третьем - Западный, Юго-Западный и Северо-восточный административные округа (ЗАО, ЮЗАО и СВАО), далее следуют Восточный и Юго-Восточный административные округа (ВАО и ЮВАО), Северо-Западный административный округ (СЗАО), Новомосковский административный округ (НАО), последнее место разделили Зеленоградский и Троицкий административные округа (ЗелАО и ТАО).

Распределение совокупного предложения по продаже объектов коммерческой недвижимости города Москвы по типу недвижимости, на конец первого полугодия 2017 года, выглядит следующим образом:

Рисунок 1. Распределение совокупного предложения по продаже объектов коммерческой недвижимости г. Москвы по типу недвижимости

Больше всего к продаже предлагается офисных объектов - 49%, на втором месте торговая недвижимость - 48%, далее следует производственно-складская недвижимость - 3%.

Распределение совокупного предложения по аренде объектов коммерческой недвижимости города Москвы по типу недвижимости, на конец первого полугодия 2017 года, выглядит следующим образом:

.png)

Рисунок 2. Распределение совокупного предложения по аренде объектов коммерческой недвижимости г. Москвы по типу недвижимости

Абсолютное большинство предлагаемых в аренду коммерческих объектов составляет офисная недвижимость - 77%, на втором месте торговая недвижимость - 15%, далее следует производственно-складская недвижимость - 8%.

По количеству предложений лидирует Центральный административный округ (ЦАО), на втором месте - Южный административный округ (ЮАО), на третьем - Северный и Северо-Восточный административные округа (САО и СВАО), далее следуют Юго-Восточный, Западный, Восточный и Юго-Западный административные округа (ЮВАО, ЗАО, ВАО и ЮЗАО), Северо-Западный административный округ (СЗАО), Новомосковский административный округ (НАО), последнее место разделили Зеленоградский и Троицкий административные округа (ЗелАО и ТАО).

Для повышения качества аналитической базы и качества проводимого анализа рынка коммерческой недвижимости, город Москва был разделен на 24 зоны. В основу разделения легли крупные транспортные артерии города, такие как: Садовое кольцо, Третье транспортное кольцо, проспект Мира, Кутузовский проспект, Павловская улица, Николоямская улица, Московская кольцевая автомобильная дорога и Московское малое кольцо (трасса А107, «первая бетонка»).

Наибольшая средняя стоимость 1 м² офисной недвижимости в границах «старой Москвы» была зафиксирована в ЦАО (внутри СК) - 394 784 рубля, наименьшая в ЗелАО - 91 326 рублей. Наибольшая средняя ставка за 1 м² офисной недвижимости, предлагаемой в аренду, была зафиксирована на участке от проспекта Мира до Кутузовского проспекта (от СК до ТТК) и составила 24 191 рубль в год, наименьшая в СВАО (за МКАД) - 10 460 рублей в год.

Наибольшая средняя стоимость 1 м² торговой недвижимости в границах «старой Москвы» была зафиксирована в ЦАО (внутри СК) - 655 000 рублей, наименьшая в САО (за МКАД) - 91 095 рублей. Наибольшая средняя ставка за 1 м² торговой недвижимости, предлагаемой в аренду, была зафиксирована на участке от Николоямской улицы до проспекта Мира (от СК до ТТК) и составила 57 239 рублей в год, наименьшая в СВАО (за МКАД) - 15 600 рублей в год.

Наибольшая средняя стоимость 1 м² производственно-складской недвижимости в границах «старой Москвы» была зафиксирована в ЮЗАО (от ТТК до МКАД) - 145 051 рубль, наименьшая в ВАО (за МКАД) - 28 036 рублей. Наибольшая средняя ставка за 1 м² производственно-складской недвижимости, предлагаемой в аренду, была зафиксирована в ЦАО (внутри СК) и составила 14 223 рубля в год, наименьшая в САО (за МКАД) - 4 140 рублей в год.

Средние стоимости 1 м² коммерческой недвижимости города Москвы по всем зонам, на конец первого полугодия 2017 года, представлены в таблице ниже:

.png)

Таблица 1. Средние стоимости 1 м² коммерческой недвижимости города Москвы на конец первого полугодия 2017 года

Минимальные (min) и максимальные (max) стоимости 1 м² коммерческой недвижимости города Москвы по всем зонам, на конец первого полугодия 2017 года, представлены в таблице ниже:

.png)

Таблица 2. Минимальные (min ) и максимальные (max ) стоимости 1 м² коммерческой недвижимости города Москвы на конец первого полугодия 2017 года

* СК - Садовое кольцо; ТТК - Третье транспортное кольцо; МКАД - Московская кольцевая автомобильная дорога; ММК (А107) - Московское малое кольцо (трасса А107).

Средние стоимости 1 м² коммерческой недвижимости города Москвы по классам объектов (классы А и В), на конец первого полугодия 2017 года, представлены в таблице ниже:

Таблица 3. Средние стоимости 1 м² коммерческой недвижимости города Москвы по классам объектов на конец первого полугодия 2017 года

* СК - Садовое кольцо; ТТК - Третье транспортное кольцо; МКАД - Московская кольцевая автомобильная дорога; ММК (А107) - Московское малое кольцо (трасса А107).

Минимальная стоимость 1 м² в границах «старой Москвы» в сегменте офисной недвижимости была зафиксирована в ЮВАО (от ТТК до МКАД) и составила 36 344 рубля, максимальная стоимость была зафиксирована в ЦАО (внутри СК) и составила 2 105 263 рубля. Минимальная ставка за 1 м² офисной недвижимости, предлагаемой в аренду, была зафиксирована сразу в двух зонах: на участке от Павловской улицы до Николоямской улицы (от СК до ТТК) и в ЮВАО (от ТТК до МКАД), и составила 1 000 рублей в год. Максимальная арендная ставка за 1 м² была зафиксирована на участке от Николоямской улицы до проспекта Мира (от СК до ТТК) и составила 144 000 рублей в год.

Минимальная стоимость 1 м² в границах «старой Москвы» в сегменте торговой недвижимости была зафиксирована в ВАО (за МКАД) и составила 33 058 рублей, максимальная стоимость была зафиксирована на участке от Николоямской улицы до проспекта Мира (от СК до ТТК) и составила 3 206 349 рублей. Минимальная ставка за 1 м² торговой недвижимости, предлагаемой в аренду, была зафиксирована в ЮВАО (за МКАД) и составила 1 164 рубля в год. Максимальная арендная ставка за 1 м² была зафиксирована на участке от Павловской улицы до Николоямской улицы (от СК до ТТК) и составила 405 000 рублей в год.

Минимальная стоимость 1 м² в границах «старой Москвы» в сегменте производственно-складской недвижимости была зафиксирована в ЮВАО (от ТТК до МКАД) и составила 8 165 рублей, максимальная стоимость была зафиксирована в ЗАО (от ТТК до МКАД) и составила 145 985 рублей. Минимальная и максимальная ставки за 1 м² производственно-складской недвижимости, предлагаемой в аренду, были зафиксированы в ЮВАО (за МКАД) и составили 970 и 42 840 рублей в год, соответственно.

Москва - крупный культурный центр Европы и мира, в городе сосредоточено более трети исторических объектов страны, многие из которых занесены в список Всемирного наследия ЮНЕСКО. Тысячелетняя история Москвы сохранилась и в ее архитектуре - в городе расположены объекты культурного наследия с федеральным, региональным и выявленным охранным статусом, многие из которых предлагаются к реализации в качестве объектов коммерческой недвижимости.

Распределение совокупного предложения по продаже / аренде объектов культурного наследия коммерческого назначения города Москвы по охранному статусу, на конец первого полугодия 2017 года, выглядит следующим образом:

Рисунок 3. Распределение совокупного предложения по продаже / аренде объектов культурного наследия коммерческого назначения г. Москвы по охранному статусу

Больше всего к продаже предлагается выявленных объектов культурного наследия - 45%, на втором месте региональные объекты культурного наследия - 38%, далее следуют федеральные объекты культурного наследия - 17%.

Большинство предлагаемых в аренду коммерческих объектов составляют региональные объекты культурного наследия - 45%, на втором месте выявленные объекты культурного наследия - 40%, далее следуют федеральные объекты культурного наследия - 15%.

Большинство предлагаемых к реализации объектов культурного наследия расположено в пределах Третьего транспортного кольца, поэтому для повышения качества аналитической базы и качества проводимого анализа рынка объектов культурного наследия коммерческого назначения, город Москва был разделен на 2 зоны: ЦАО (внутри СК) и участок между СК и ТТК. За пределами Третьего транспортного кольца предложений по реализации объектов культурного наследия коммерческого назначения не обнаружено.

Средние, минимальные (min) и максимальные (max) стоимости 1 м² объектов культурного наследия коммерческого назначения города Москвы, на конец первого полугодия 2017 года, представлены в таблице ниже:

Таблица 4. Средние, минимальные (min) и максимальные (max) стоимости 1 м² объектов культурного наследия коммерческого назначения города Москвы на конец первого полугодия 2017 года

Средние стоимости 1 м² объектов культурного наследия коммерческого назначения города Москвы по охранному статусу, на конец первого полугодия 2017 года, представлены в таблице ниже:

Таблица 5. Средние стоимости 1 м² объектов культурного наследия коммерческого назначения города Москвы по охранному статусу на конец первого полугодия 2017 года

* СК - Садовое кольцо; ТТК - Третье транспортное кольцо.

Наибольшая средняя стоимость 1 м² объектов культурного наследия коммерческого назначения была зафиксирована в ЦАО (внутри СК) - 458 060 рублей за федеральный объект культурного наследия, наименьшая на участке между СК и ТТК - 248 472 рубля за региональный объект культурного наследия. Наибольшая средняя ставка за 1 м² объектов культурного наследия коммерческого назначения, предлагаемых в аренду, была зафиксирована в ЦАО (внутри СК) и составила 30 927 рублей в год за федеральный объект культурного наследия, наименьшая на участке между СК и ТТК - 16 200 рублей в год за федеральный объект культурного наследия.

Общая ситуация на рынке

Банк России продолжает последовательно снижать ключевую ставку: с 9,75% (март) до 9,25% (май) и до 9,0%(июнь) годовых.

Средний курс доллара за 2 кв.2017 г. составил 57,20 руб., сократившись на 2,5% по сравнению со средним показателем за 1 кв. 2017 г.

Уровень инфляции с начала года (янв.- май) - 1,7% против 2,9% (янв.-май 2016 г).

Уровень годовой инфляции - 4,1% (май).

Оборот розничной торговли Москвы в январе-мае практически не изменился по сравнению с тем же периодом 2016 г (99,8%) и увеличился в мае - 101,8% (к маю 2016 г). Отмечается сокращение оборота общественного питания - 89,6% в январе- мае 2017 г. и 90,4% в мае 2017 г. к соответствующим периодам 2016 г.

По данным на апрель 2017 г. среднедушевой доход в Москве составил 63,8 тыс. руб. С февраля по апрель реальные доходы населения показывают ежемесячный рост, однако по

сравнению с прошлым годом динамика отрицательная - 99,3% в апреле 2017 г. к апрелю

2016 г.

Индекс потребительских настроений* в Москве в отчётном периоде составил 104 пункта,

сократившись на 3 единицы по сравнению с предыдущим кварталом.

По материалам исследования потребительских настроений GfK

Торговые помещения, МоскваМарина Малахатько, директор отдела торговых помещений CBRE в Москве

По итогам 2017 года прирост торговых площадей в Москве составит порядка 223 тыс. кв. м, что на 47% меньше результатов предыдущего года. Объёмы строительства 2017 года станут минимальными за последние четыре года.

Средний уровень вакансии на 2017 год составляет 10%, показатель незначительно снизился по сравнению с 2016 г. Несмотря на то, что уровень вакантности в целом высок, как правило, в каждом административном округе есть проекты с удачной локацией и сильным составом арендаторов, в которых заполняемость близка к 100%. В 2018 году тренд на снижение вакансии продолжится: ожидается сокращения до 9%.

Общий показатель обеспеченности качественными торговыми площадями вырос на 6.3% - до 487 кв. м / 1000 жителей, против 458 в 2016 году. Насыщение рынка происходит неравномерно: тогда как в отдельных округах обеспеченность остаётся на прежнем уровне или незначительно снижается, в других частях города показатель существенно вырос. Лидером по росту показателя стал Западный округ, где был введён в эксплуатацию крупнейшие ТЦ 2017 года - Vegas Кунцево (GLA - 113 тыс. кв. м).

Среди крупнейших новых московских центров 2017 года также стоит отметить: ТЦ Видное Парк (27 тыс. кв. м) и 4Daily (25 тыс. кв. м). В 2018 году на Московском рынке ожидается рост показателя ввода новых торговых площадей. Порядка 281 тыс. кв. м новых торговых площадей должно выйти на рынок, что на 26% больше строительства в текущем году. При этом некоторые объекты 2018 года были изначально заявлены к вводу в 2017, но впоследствии сроки были перенесены. Среди крупнейших новых центров 2018 года: «Остров мечты» (105 000 кв. м GLA), «Каширская Плаза» (72 000 кв. м GLA).

В 2017 году на рынок вышел 31 новый международный бренд, а еще около пяти планируют выход до конца года. Таким образом, общее число новых брендов в уходящем году достигнет 36, что сопоставимо с показателем 2016 года, когда на рынке появилось 39 брендов. Основное их масса относится к сегменту одежды и обуви (42%), а также парфюмерии и косметики (14% всех брендов). Одним из основных трендов уходящего года стал рост популярности внутригородских торговых центров в зонах доступности общественного транспорта.

Продолжил устойчивый рост сегмент еды. В Москве открылось 100 ресторанов и 50 кафе. В то же время растёт популярность формата фуд-маркетов. В 2017 году открылся интересный проект «ГастроFerma» на Бауманской. Из анонсированных проектов стоит отметить проект реконструкции трамвайного депо на Лесной улице, на месте которого будет располагаться одноимённый проект фуд-маркета «Депо» общей площадью 17,4 тыс. кв. м, а также Центральный рынок на Рождественском бульваре.

Торговые помещения, Регионы

Михаил Рогожин, директор отдела региональных торговых помещений CBRE

Уходящий 2017 год запомнится следующими тенденциями: динамика рынка коммерческой недвижимости в 2017 году продолжила отражать последствия кризиса 2014-2015 гг., когда многие проекты заморозились, а начало строительства новых проектов приостановилось. Последствия посткризисного периода также ярко отразятся и в 2018 году (по прогнозу, объёма ввода новых торговых площадей составит рекордно низкие за последние 12 лет - 124 тыс. кв. м), после этого мы ожидаем окончательную стабилизацию рынка. В этом году мы все чаще видим предпосылки для начала постепенного восстановления рынка в 2018-2019 гг. По итогам 2017 года прирост торговых площадей в России составит порядка 429 тыс. кв. м, из которых 48% (206 тыс. кв. м) было введено в региональных городах. Совокупный объём ввода торговых площадей в России сократился на 70% в сравнении с предыдущим годом, а в регионах – на 78%. Среди крупнейших новых региональных центров 2017 года стоит отметить Мегамаг в Ростове-на-Дону (40 000 кв. м GLA), Ривьера в Липецке (61 000 кв. м GLA), Galaxy в Барнауле (65 400 кв. м GLA).

В 2018 году в региональных городах ожидается дальнейшее сокращение объёма ввода новых торговых площадей – до уровня 124 тыс. кв. м, что на 40% меньше 2017 года. При этом некоторые объекты 2018 года были изначально заявлены к вводу в 2017, но впоследствии сроки были перенесены.

В целом стоит отметить высокий потенциал для развития рынка торговой недвижимости в городах с низкой обеспеченностью качественными торговыми объектами при наличии хорошей покупательной способности населения. К таким городам на сегодняшний день относятся Томск, Киров, Ханты-Мансийск, Пятигорск, Махачкала, Ноябрьск, Якутск и другие.

Выходят на рынок новые объекты торговой недвижимости в крупных городах, которые в последние несколько лет считались перенасыщенными торговыми объектами. Это связано с тем, что существующие объекты перестали отвечать современным тенденциям рынка и морально устарели. К таким городам, в которых появляется потенциал для нового строительства, относится Казань.

Фокус девелоперов также начинает смещаться в сторону городов Московской области. Большой потенциал здесь имеют те объекты, которые обладают удачной локацией с большой зоной охвата, хорошей покупательской способностью населения, а также в соседстве с сильными якорными операторами (например, ТРЦ Пушкино Парк в соседстве с гипермаркетом Гиперглобус, Леруа Мерлен, Декатлон и Дарвин).

Доля вакантных площадей сильно различается от города к городу и в зависимости от качества и расположения объекта. На сегодняшний день средний показателей вакансии для городов-миллионников держится на уровне 2016 года и составляет 8-10%. Но, как правило, в каждом городе есть проекты с удачной локацией и сильным составом арендаторов, в которых заполняемость близка к 100%.

Среди ритейлеров, представленных в регионах, наиболее активными в 2017 году были продуктовые сети Лента, X5 Retail, Магнит. Также довольно активно в региональных городах развивались DIY ритейлер Leroy Merlin (13 региональных магазинов в 2017), магазины электроники М.Видео и Эльдорадо, сети магазинов детских товаров Детский Мир и Дочки-Сыночки. Региональные ТЦ активно подхватили столичный тренд, когда на смену устаревшим форматам ритейлеров приходят крупные современные развлекательные парки. При проектировании новых объектов собственники уделяют особое внимание увеличению доли развлекательной составляющей, а также площадям, занимаемым фуд-кортом и ресторанами.

Также из глобальных событий уходящего года следует отметить выход фэшн-ритейлера Uniqlo за пределы двух столиц и открытие в Нижнем Новгороде и Казани.